Die Marke Finanztest gehört zum Portfolio der Stiftung Warentest. Hier werden regelmäßig Tests im Finanzsektor durchgeführt. Wenn es etwas gibt, was die Finanzkrise viele Anleger lehren konnte, dann ist dies wohl die Einsicht, dass nur eines sicher ist: dass nichts sicher ist. Viele Sparer mussten mitansehen, wie die Zinssätze etwa im Bereich der Tagesgeldkonten in bisher unbekannte Sphären stiegen, nur um innerhalb einiger weniger Wochen wieder dramatisch einzubrechen.

Welches Ergebnis zeigt der Vergleich in Sachen Festgeldanlagen bei Stiftung Warentest und Finanztest in den letzten Monaten? Nachzulesen ist dies übrigens topaktuell immer in der jeweiligen Ausgabe.

Nutzen Sie den unverbindlichen Festgeldrechner:

Festgeld Vergleich bei Finanztest: Welches ist das beste Festgeldkonto?

Die Zeitschrift Finanztest führt regelmäßig auch einen Festgeld Vergleich durch. Die Ausgabe Juli 2019 ergab diverse Testsieger und kam zu dem Entschluss, dass das beste Tagesgeld meist im Internet zu finden ist. Hier gibt es sehr attraktive Konditionen. In der Ausgabe 01/2019 wurden beim Finanztest Tagesgeld Vergleich auch regionale Banken berücksichtigt. 130 Banken wurden an dieser Stelle näher betrachtet. Zu prüfen ist die Einlagensicherung auf alle Fälle.

Unter anderem konnten sich die TF Bank (Mindesteinlage 0 Euro + 0,65 Prozent Zinsen) und die Resurs Bank (Mindesteinlage 500 Euro + 0,60 Prozent Zinsen) auf die oberen Plätze schlagen. Die Akbank mit ihrer Einlagensicherung in Deutschland bot immerhin noch 0,50 Prozent Zinsen.

Aufgrund der spezifischen Eigenschaften der Tagesgeldprodukte waren die Hochzins-Zeiten damit frühzeitig wieder vorüber. Glücklich schätzen konnten sich diejenigen Kunden, die sich rechtzeitig für die Variante eines Festgeldkontos entschieden hatten. Denn auch in dieser Sparte des Kapitalmarktes waren phasenweise Zinssätze in Höhe von rund fünf Prozent keine Seltenheit.

Voraussetzungen bei Finanztest für gute Tagesgeldkonten

Im Vergleich von Finanztest wurden 130 Geldinstitute unter die Lupe genommen. Die folgenden Voraussetzungen wurden als Kriterien für Festgeldanlagen bei Stiftung Warentest festgelegt:

- Sitz in der europäischen Union

- Obergrenze der Einlagensicherung beträgt mindestens 100.000 Euro

- Bewertungen renommierter Ratingagenturen müssen Top sein (Fitch, Moody’s etc)

Leider konnte keiner der Konten aus dem Test einen Zinssatz von einem Prozent oder sogar mehr erreichen. Noch immer gibt es Alternativen für Sparer, die sich mit einem Festgeldkonto langfristig sicher und rentabel zugleich versorgen möchten. Denn es gibt es sich nach wie vor, die Produkte, bei denen Anleger mit ihren festverzinsten Einlagen pro Jahr gut vier Prozent Zinsen erwirtschaften können.

Wie so oft geht es um das sprichwörtliche „gewusst, wie“. Darüber hinaus müssen Verbraucher möglichst genau über die verschiedenen Vor- und Nachteile von Festgeldkonten Bescheid wissen, um Chancen und Risiken präzise einschätzen und beim Investieren sinnvoll und vor allem objektiv abwägen zu können.

Festgeld-Laufzeiten sollten auf persönliche Situation abgestimmt werden

Eine mindestens ebenso große Rolle wie die Rahmenbedingungen der unterschiedlichen Festgeld-Konten spielen die individuellen Möglichkeiten der Anleger sowie ihre persönlichen Vorstellungen darüber, wie lange sie auf ihre Reserven verzichten können. Generell ist zu sagen, dass der jährliche Zinssatz beim Festgeldkonto meist proportional zur Dauer der vereinbarten Laufzeit steigt. Oder anders gesagt: Je länger Sie als Kunde auf Ihre Ersparnisse zu verzichten bereit sind, desto höher fallen Ihre jährlichen Erträge mit Ihrer Festgeld-Investition aller Wahrscheinlichkeit nach aus.

Dies darf Sie allerdings nicht dazu verleiten, auch Gelder zu investieren, von denen Sie vor der Eröffnung Ihres Festgeldkontos wissen, dass sie schon bald für andere Zwecke benötigt werden. Normalerweise wird Ihnen die Bank wegen der nachweislichen Festgeldinvestition wohl gerne ein Darlehen bereitstellen. Doch verglichen mit den derzeitigen Festgeldzinsen werden die Kreditzinsen wohl wesentlich höher ausfallen. Besser ist es also, Sie haben für den Notfall etwas auf der hohen Kante!

Finanztest vergleicht regelmäßig Tagesgeld Konten

Festgeld Vergleich: Finanztest testet auch dauerhafte Angebote. Neben den monatlichen Tests der Stiftung Warentest führt die Zeitschrift Finanztest auch regelmäßige Vergleiche durch. Hier wird geschaut, welche Institutein den letzten beiden Jahren mindestens 20 mal im Test gut abgeschnitten haben. In diesem dauerhaften Vergleich haben sich die folgenden Tagesgeldkonten etabliert:

- Advanziakonto

- Akbank Online Tagesgeld

- Autobank Tagesgeld

- CosmosDirekt Tagesgeld Plus

- East West Direkt

- Ikano Bank

- LeasePlan Bank

- Moneyou

- Renault Bank Tagesgeld

Denn – und hier zeigt sich der erste Punkt, den Sie als potentieller Anleger prüfen müssen – bei denn der Mehrheit der Angebote aus dem Festgeldsektor besteht keine Chance, Ihre Einlagen vor Ende der vereinbarten Laufzeit zurück zu erhalten. Ist dies doch der Fall, werden vielfach so genannte Vorfälligkeitsgebühren erhoben, wie Sie Ihnen vielleicht vom Kreditmarkt bekannt sind. Je nach Höhe dieser Gebühren kommt es zu einer mehr oder weniger erheblichen Schmälerung Ihrer Rendite, die Sie seit Beginn der Laufzeit erzielt haben.

Welche Zinsentwicklungen sind zu erwarten?

Ohnehin sollten Sie sich für die Auswahl der Festgeld-Laufzeit besonders viel Zeit lassen. Und zwar aus zwei verschiedenen Gründen. Zum einen müssen Sie sich genau fragen, über welchen Zeitraum Sie Ihre Gelder entbehren können. Noch wichtiger scheint vor dem Hintergrund der Erfahrungswerte der vergangenen Jahre die Überlegung, welche Investitionsdauer unter wirtschaftlichen Aspekten tatsächlich sinnvoll ist. Zuletzt unterlag der Markt einem deutlichen Abwärtstrend.

Sich in der jetzigen Phase über fünf Jahre und mehr ein Festgeldkonto zu binden, scheint angesichts der Prognosen der Finanzexperten nicht unbedingt ratsam. Die historisch niedrigen Leitzinsen legen die Vermutung nahe, dass mit einem baldigen Anstieg der Zinssätze zu rechnen ist. Andererseits: Es gibt durchaus einige Angebote, mit denen Anleger noch immer vier Prozent Zinsen oder sogar mehr pro Jahr erreichen können.

Festgeldkonten auch mit kürzeren Laufzeiten einsetzbar

Die Laufzeiten der Festgeldkonten variieren im Regelfall zwischen einem Jahr und maximal zehn Jahren. Es gibt jedoch Ausnahmen, bei denen Anleger auch kürzere Vertragsbindungen eingehen können. Das Minimum liegt derzeit bei einem deutschen Anbieter bei einer Woche. Gedacht sind Laufzeiten mit einer Bindung von weniger als 12 Monaten vor allem für die Kunden, die sich vorübergehend mit einem festen Zinssatz versorgen wollen, aber davon ausgehen, dass sich die durchschnittlichen Konditionen vielleicht schon bald nachhaltig verändern werden.

Der Nachteil an diesen kurzen Laufzeiten: Die Zinssätze liegen auf einem sehr geringen Niveau. Zieht man von den Zinssätzen die aktuelle Inflationsrate ab, nehmen Anleger im Fall der Fälle mit ihrer Wahl sogar einen Verlust in Kauf. Die Zeitschrift Finanztest rät einen Tagesgeld Vergleich regelmäßig durchzuführen. Die besten Angebote sind zumeist online zu finden.

Viele Festgeldkonten sehen Mindest- und Maximalsummen vor

Generell gilt: Zu einem Problem bei Festgeldkonten können für manchen Sparer Anforderungen wie ein Mindestanlagebetrag oder eine Obergrenze in Form eines Maximalanlagebetrages werden. Kaum haben Sie das mutmaßlich rentabelste Produkt ausfindig gemacht, müssen Sie über einen Festgeld-Vergleich unter weltderfinanzen.net erfahren, dass die Top-Zinsen nur für solche Kunden zu haben sind, die der jeweiligen Summen von wenigstens 2.500 Euro oder sogar mehr zur Verfügung stellen.

Doch es gibt auch hier wieder Ausnahmen, die Sie als Anleger nutzen können. So gibt es Banken, die gänzlich auf die Mindesteinlage verzichten; andere Institute hingegen verlangen sogar noch höhere Einlagen. Die derzeitige Obergrenze in dieser Sache liegt bei bei etwa 10.000 Euro. Voreilige Rückschlüsse vom Mindestanlagebetrag auf die Verzinsung sollten Sie ohne eingehende Analyse der tatsächlichen Konditionen besser nicht ziehen. Denn es kann durchaus sein, dass es wieder einmal ein Festgeldkonto einer ausländischen Bank ist, die zwar auf eine Mindesteinzahlung zur Kontoeröffnung verzichtet, dennoch aber den bestmöglichen Jahreszins in Aussicht stellt.

Bei hohen Einlagen sinkt die Rendite meist deutlich

Die Maximalanlagebeträge sind nur für jene Anleger von Bedeutung, die hohe Summen im fünfstelligen Bereich (oder darüber hinaus) investieren möchten. Angesprochen werden also beispielsweise Unternehmen, die ihre Rücklagen nicht unverzinst auf dem Girokonto liegen lassen möchten. Auch bei dieser Obergrenze sollten Sie genau hinsehen, ab welcher Summe der Anbieter den Jahreszins kürzt. Denn häufig sinken die Zinssätze jenseits dieser angegebenen Summen beträchtlich, so dass sich ein ähnliches Problem offenbaren kann wie bei den besonders kurzen Festgeld-Laufzeiten!

Kürzere Intervalle für die Zinsgutschrift: lohnend oder teuer?

Wie lukrativ der Zinssatz Ihres neuen Festgeldkontos letzten Endes wirklich ist, hängt nicht einzig und allein vom jährlichen Zinssatz ab. Wesentlich ist diesbezüglich ebenfalls, in welchen Abständen Ihnen als Kunde der Anbieter die Gutschrift der Erträge garantiert. In den meisten Fällen erfolgt die Zinsgutschrift jeweils am Ende eines Jahres.

Einige Banken bieten jedoch ergänzend auch kürzere Gutschrift-Intervalle an. Mitunter fällt die eigentliche Verzinsung Ihres Festgeld-Guthabens bei Inanspruchnahme dieser Leistung geringfügig niedriger aus. Lohnen kann sich der Schritt aber dennoch. Am besten nutzen Sie einen zuverlässigen Festgeld-Rechner, um herauszufinden, mit welcher Form der Gutschrift Sie auf Basis der gewählten Laufzeit und der Einlagensumme am besten versorgt sind. Der so genannte Zinseszinseffekt kann sich mit etwas Glück rechnen.

Festgeld Vergleich Finanztest: Konten mit Gebühren häufig nicht rentabel

Noch bevor es an einen Vergleich wie den durch die Zeitschrift Finanztest für verschiedene Festgeldkonten geht, kann schon der Punkt der Gebühren dafür sorgen, dass ein Produkt aus der engeren Auswahl herausfällt. Zwar verzichten die allermeisten Anbieter heute auf Kontoführungsgebühren für das Festgeldkonto. Doch was nützt diese Tatsache, wenn Sie als Kunde bei einem der wenigen Angebote mit Gebühren für Kontoeröffnung und Kontoführung gelandet sind, so dass am Jahresende nach Abzug der Kontokosten kaum etwas vom Ertrag übrig bleibt. Die Zahl der Festgeldangebote ohne Gebühren ist so zahlreich, dass Sie gebührenpflichtige Produkte direkt aus dem Vergleich herausnehmen können. So hoch können die Zinssätze schließlich gar sein, dass sich ein solches Modell wirklich lohnen könnte!

Nicht vergessen: Einlagensicherung im Blick behalten!

Besonders gute Zinschancen hatten die Sparer in der Vergangenheit bei den Direktbanken auf der einen und den Anbietern mit Sitz im Ausland auf der anderen Seite. Während bei den deutschen Online-Angeboten die gleiche gesetzliche Einlagensicherung (bisher 50.000 Euro pro Konto, ab 2011 dann 100.000 Euro je Konto) besteht, müssen Sie als Sparer bei Festgeldkonten ausländischer Institute zunächst in Erfahrung bringen, bis zu welcher Obergrenze Ihre Einlagen zu 100% abgesichert sind. Die Unterschiede sind vielleicht nicht erheblich, doch im Ernstfall kann es Schwierigkeiten geben.

Kein Haftungszwang für freiwillige Einlagensicherungsfonds

Und noch etwas sollten Sie wissen: In den Informationsschreiben zu Ihren Festgeld- und anderen Konten weisen die deutschen Institute oft und gerne auf die freiwilligen Einlagensicherungs-Konzepte hin, die von den unterschiedlichen Bankenverbände angeboten werden. Nach neuer Rechtsprechung jedoch liegt die Betonung in diesem Fall auf dem Wort „freiwillig“.

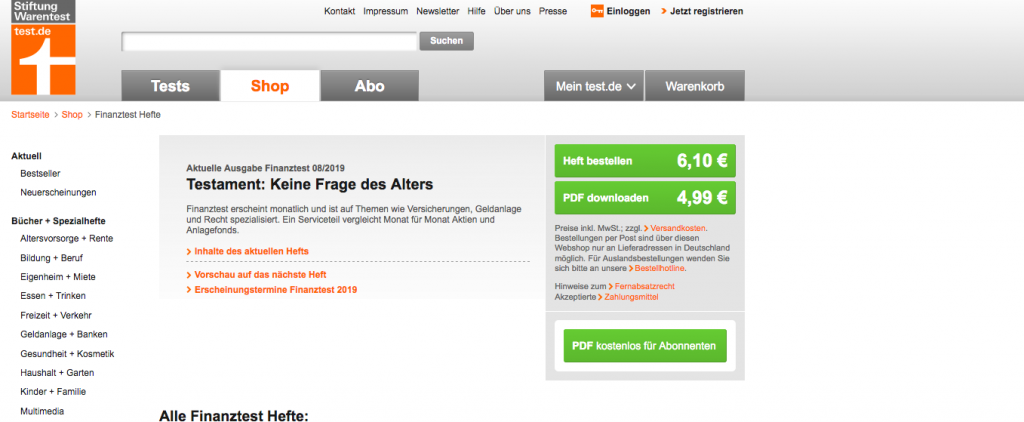

Kommt es zu einer Bankeninsolvenz können Sie sich als Sparer zunächst einmal vor allem auf den gesetzlichen Einlagenschutz verlassen. Die Fonds der Verbände sind von Rechts wegen nicht gezwungen. Allerdings muss gesagt werden, dass zumindest in Deutschland bisher ohnehin noch keine diese Absicherungseinrichtungen einspringen musste. Die aktuellsten Festgeldkonten Vergleiche der Stiftung Warentest können gegen eine Gebühr eingesehen werden:

Zusätzliche Kosten durch ein Referenzkonto beim Festgeld-Anbieter

Wenn Ihre Entscheidung zugunsten eines Festgeldkontos gefallen ist, trennen Sie nur noch wenige Schritte von der Eröffnung. Nicht nur die Produkte der Direktbanken sind bequem online zu eröffnen, auch die Filialbanken geben Ihnen inzwischen die Möglichkeit, die Kontoeröffnung via Internet in die Wege zu leiten. So können Sie besonders schnelle auf Veränderungen der Zinssätze reagieren, weil Sie rund um die Uhr einen entsprechenden Antrag stellen können, um am folgenden Tag die übrigen Vorkehrungen zu treffen. Alles, was Sie sonst noch im Zusammenhang mit eine Festgeldkonto benötigen, ist ein so genanntes Referenzkonto.

Bei den meisten Anbietern können Sie Ihr bisher genutztes Girokonto für die Gutschrift von Erträgen und den normalen Geldtransfer angeben. Einige Banken verlangen jedoch die Eröffnung eines Girokontos aus ihrer eigenen Produktpalette. Ist dies der Fall, müssen Sie als Anleger einmal mehr erfragen, ob Gebühren für das zusätzliche Girokonto erhoben werden!

Festgeldanlagen: Stiftung Warentest rät Wechselkursrisiko und Versteuerung zu beachten

Abschließend sei noch ein wichtiger Hinweis auf einen Punkt gestattet, der von Anlegern nur allzu gerne vergessen wird. Erträge durch Zinsen auf Festgeldeinlagen sind hierzulande natürlich steuerpflichtig. Diese Steuerpflicht besteht jeweils für das Jahr, in dem die Zinserträge gutgeschrieben wurden/werden. Im Rahmen der so genannten Abgeltungssteuer (in Höhe von 25%), die erst im Jahr 2009 in Kraft getreten ist, werden die Steuern direkt durch die Bank an de Fiskus überwiesen, bei der Sie Ihr Festgeldkonto führen.

Da der Gesetzgeber Freibeträge für Sparer vorsieht, sollten Sie sich rechtzeitig um die Einreichung Ihres Freistellungsauftrages kümmern. Diese Freibeträge liegen derzeit bei 801 Euro für alleinstehende Sparer und bei 1.602 Euro für Verheiratete, die gemeinsam sparen! Auch das Wechselkursrisiko sowie der Brexit müssen laut Stiftung Warentest Beachtung finden.

Fazit zum Festgeldkonto Vergleich bei Finanztest

Es heißt Experten zufolge auch, dass Festgeld-Zinsen oft ohne Inflationsschutz daherkommen. Das Finanztest Vergleichs-Ergebnis zeigt: Online findet man zumeist die besten Angebote. In gewisser Weise gleicht die langfristige Investition im Festgeldbereich noch eher einem Glücksspiel als dies bei Einlagen auf einem Tagesgeldkonto der Fall ist. Entscheidet sich ein Anleger dafür, einige Jahre Ersparnisse zu einem festen Zinssatz in zu investieren, sollte dies wohl überlegt sein.

Sonst steigen die Zinssätze für Neukunden vielleicht schon bald und man muss sich mit deutlich geringeren Erträgen zufrieden geben. Vor allem aber ist Festgeld eine gute Chance für Verbraucher, die ihre Rücklagen dauerhaft sicher angelegt wissen wollen, ohne sich ständig aufs Neue mit dem Marktkonditionen befassen zu müssen.